El Banco Popular Dominicano lanzó un “leasing verde" para productos de impacto clilmático

Se trata de una ampliación de su portafolio de productos de financiamiento sostenible “Hazte Eco”. Se convierte así en la primera entidad financiera de ese país en ofrecer esta clase de línea de crédito. Permitirá a pyme e individuos la adquisición de paneles solares y vehículos eléctricos, entre otros productos de impacto ambiental.

El paquete de préstamos “Hazte Eco” para banca minorista fue lanzado por el Popular en octubre del año pasado con condiciones preferentes para financiar la compra de vehículos híbridos y eléctricos y paneles solares. Hasta finales de marzo, esta propuesta contaba con una cartera de RD$408 millones financiados a clientes particulares y pymes.

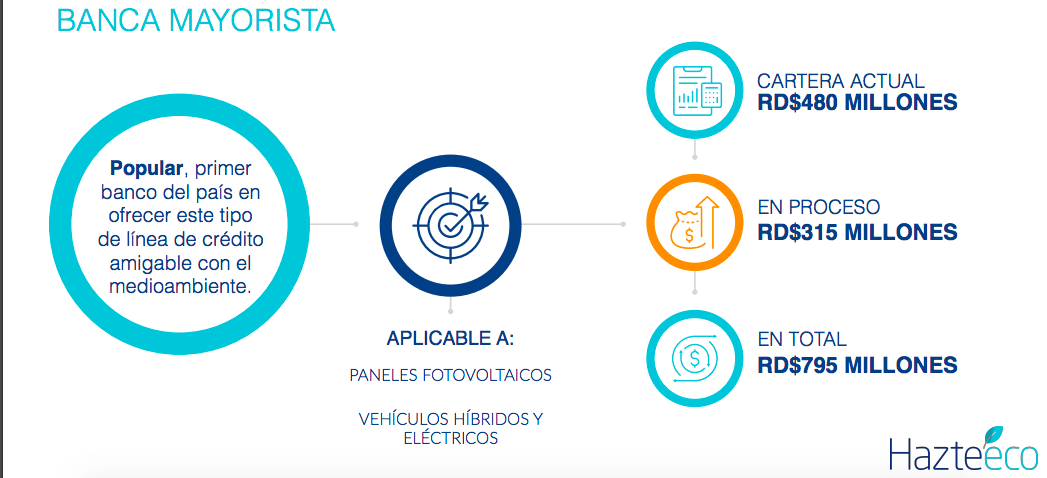

El leasing verde será un instrumento financiero destinado fundamentalmente al segmento empresa. La organización financiera ya cuenta con una cartera de RD$480 millones en leasing verde y otros RD$315 millones en proceso de formalización, para un total de RD$795 millones.

Además de financiar la generación de energías renovables y de movilidad sostenible, el leasing verde del Popular incluirá también la concesión de préstamos para el fomento de soluciones de eficiencia energética y de optimización y reducción de recursos naturales, así como proyectos de construcción sostenible, entre otros rubros, cumpliendo así con varios de los Objetivos de Desarrollo Sostenible (ODS) de las Naciones Unidas. Tambíen se poda aplicar a:

- La generación de energías renovable

- La movilidad sostenible mediante flotillas

- El fomento de soluciones de eficiencia energética

- La optimización y reducción del uso de recursos naturales

- Los proyectos de construcción sostenible

Como ocurre con todo leasing, este tipo de instrumento es un contrato de arrendamiento financiero que pone en manos del cliente el uso y disfrute de bienes muebles e inmuebles por un período determinado, durante el cual la titularidad del activo es del arrendador, en este caso, del banco. Al final del contrato el bien pasa a ser propiedad del cliente o arrendatario.

Entre las grandes virtudes del leasing destaca el beneficio fiscal que conlleva, al permitir un ahorro impositivo del 27% y la compensación del ITBIS de compra, por lo cual el monto a financiar es mucho menor.

Además, al ser un contrato de arrendamiento, a este instrumento se le aplica una tasa de interés siempre más baja que para otra modalidad de préstamo. En el caso particular del leasing verde, el cliente puede llegar hasta el 100% de financiamiento del activo, con plazos para pagar que van desde los dos a los siete años.

- Una estrategia sostenible

El Banco Popular Dominicano se encuentra muy activo en materia de finanzas sostenibles en los últimos tiempos. Así, en setiembre del año pasado se convirtió en la primera entidad financiera de República Dominicana en firmar los Principios de Banca Responsable. Asimismo, estableció un compromiso con la Agenda 2030 de la ONU que lo llevará a las cero emisiones en los próximos diez años. El banco ya cuenta con una certificación nacional de ser “carbono neutral.

"Estamos en un proceso de educación continua. Nuestro próximo desafío, relacionado con los principios de banca responsable es reforzar los aspectos vinculados con cambio clmático en nuestras matrices de análisis de riesgo crediticio", aseguró a ComunicarSe Mariel Bera, Vicepresidente Área de Relaciones Públicas del banco.

Añadir nuevo comentario