¿Cómo se desempeñan los bancos de América Latina y el Caribe en la gestión de riesgos climáticos?

Se presentó la primera encuesta regional que analiza el desempeño de los bancos latinoamericanos y del Caribe en la gestión de riesgos y oportunidades climáticas. Realizado por UNEP FI y la CAF - Banco de Desarrollo de América Latina, con la colaboración de la Federación Latinoamericana de Bancos (FELABAN), y el apoyo técnico de ImplementaSur.

Esta mañana se realizó el lanzamiento del estudio “Cómo los bancos incorporan el cambio climático en su gestión de riesgos - 1a encuesta en América Latina y el Caribe”, el primero en su tipo en analizar el avance del sector bancario latinoamericano en la gestión de riesgos climáticos. El trabajo estuvo alineado a la estructura de recomendaciones solicitadas por el Grupo de Trabajo sobre Divulgaciones Financieras Relacionadas con el Clima (Task Force on Climate-related Financial Disclosures, TCFD).

En la apertura del evento virtual, Eric Usher, director de UNEP FI, destacó el rol que está cumpliendo el TCFD para la región latinoamericana, al potenciar la discusión sobre el Cambio Climático.

“Hasta el momento, la integración de los riesgos climáticos en el sector bancario se focaliza en los impactos físicos pasados, pero no es suficiente. El aporte del TCFD es que permite proyectar a futuro cómo será la respuesta del sector a la transición climática”.

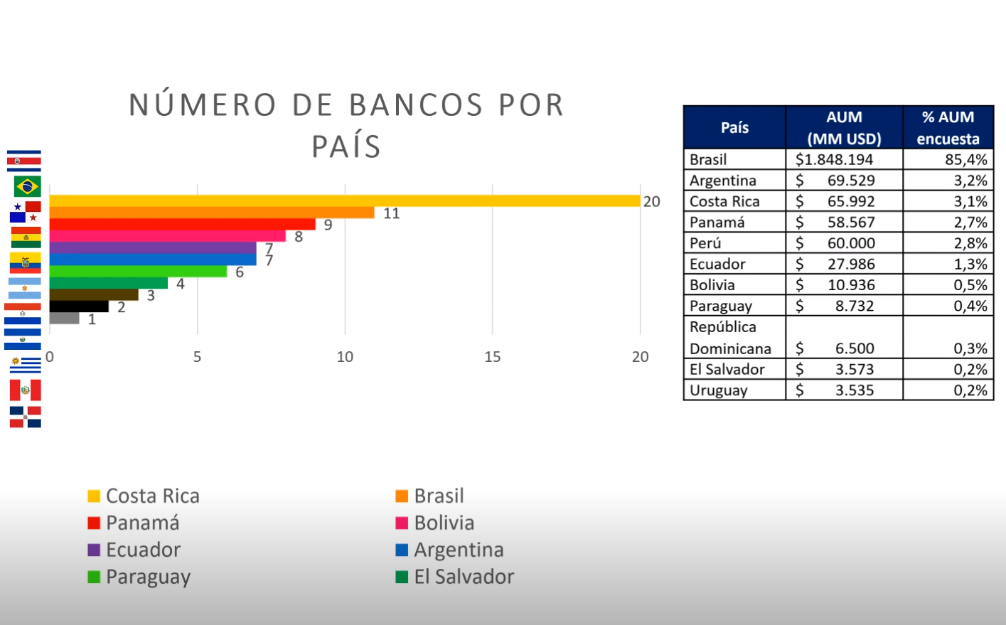

Para llevar a cabo el estudio se realizó una encuesta de la que participaron 78 entidades bancarias de 11 países de la región. La muestra de estudio representa el 54% de los activos totales del mercado de América Latina y el Caribe (ALC). Quedaron excluidos de este análisis Chile, Colombia y México, ya que en estos países se desarrollaron encuestas similares recientemente, cuyos resultados también se exponen en este informe.

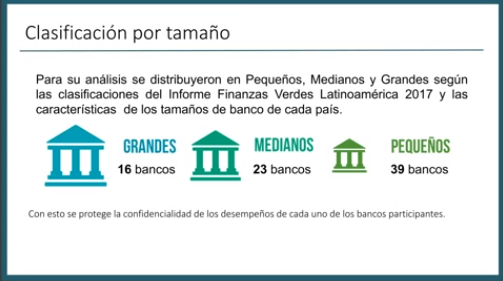

El estudio buscó en primer lugar caracterizar a las 78 entidades bancarias que participaron y clasificarlas en función de su capitalización, siguiendo el Informe y clasificación del IFC de 2017:

Resultados destacados:

- Creciente interés y adopción de sistemas ASG interno en bancos

Desde 2010 crece la tasa de bancos que adopta de sistemas ASG internos. Además, el 76% de los bancos adhiere a un código de conducta externo, se privilegia el Pacto Global, GRI/ IRRC, y Principios de Ecuador.

- Mientras mayor conocimiento de TCFD mejor el desempeño de los bancos:

Solo el 12% de los bancos conoce el TCFD, la mayoría son bancos grandes. Sin embargo, mientras mayor es el conocimiento mejora el desempeño del banco.

- La Gobernanza aún pendiente de mejora:

El 51% de los bancos se discute a nivel de directorios sobre los riesgos y oportunidades del cambio climático, sobre todo con foco en eficiencia de sus operaciones. Sin embargo, solo el 24% tiene una política de evaluación y divulgación de riesgos, lo que muestra la poca madurez en la gobernanza de este tema.

Finalmente, el 53% reporta sus riesgos usando su reporte de sostenibilidad. El reporte integrado es solo usado por 2 bancos grandes. El 50% declara que dentro de los próximos 3 años esperan desarrollar una política de gestión y divulgación de riesgos climáticos.

- Estrategia y gestión de riesgos son las áreas donde mejor se desempeñan:

Menos del 40% incorpora lineamientos estratégicos vinculados al cambio climático, la política de exclusión de sectores y de inversión es la principal estrategia.

- Mayor dificultad para identificar a riesgos de transición:

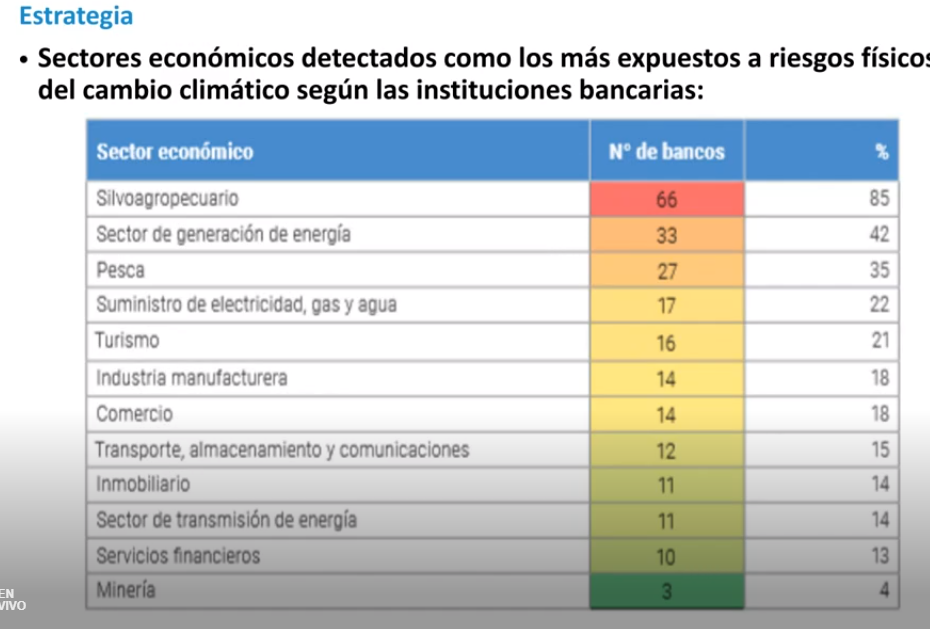

El 62% de los bancos dice hacer una evaluación de riesgos físicos del cambio climático, pero solo un 38% evalúa los riesgos de transición. El 85% de los bancos identifican al sector silvoagropecuario como el más afectado por los riesgos físicos. Hay una mayor dificultad para identificar a riesgos de transición. Por otra parte, el sector financiero es identificado como poco expuesto a estos riesgos (14% cree que servicios financieros está impactado por el cambio climático) y esto revela poca sensibilidad del tema.

- Poco avance en gestión de riesgos:

El 41% no levanta ningún tipo de información para evaluar los riegos climáticos de su cartera, y un 34% lo hacen solo de manera cualitativa. Por otra parte, el 53% dice que creo algún tipo de instancia para mejorar las capacidades de evaluación de estos riesgos.

- El análisis de clientes es donde más integrada está la evaluación de riesgos climáticos

El 77% pide información ambiental a los clientes, se entiende el riesgo climático como impacto de empresas en medio ambiente. Falta una mirada sobre la exposición ante amenazas climáticas.

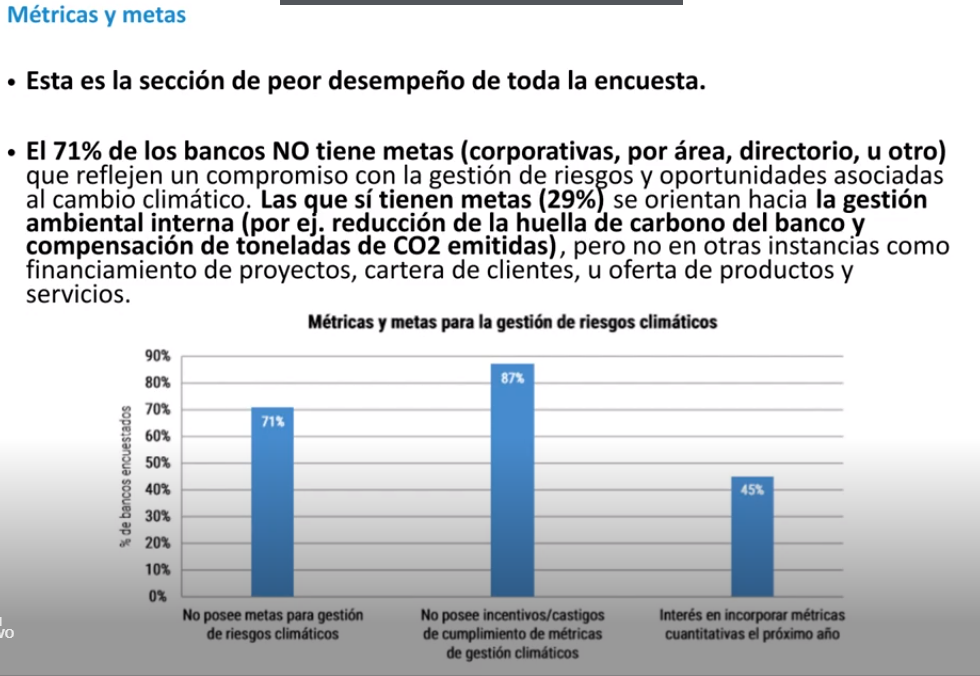

- Métricas ¿Dónde están?

El peor desempeño de toda la encuesta es en la parte de métricas y objetivos. El 71% no tiene metas que reflejen compromiso con gestión de riesgos y oportunidades del cambio climático.

El reporte está disponible en español e incluye Resúmenes Ejecutivos en español, portugués e inglés. Lo pueden encontrar en este enlace.

La grabación del webinar del lanzamiento del reporte está disponible en este enlace.

Añadir nuevo comentario